俗话说得好,一入股市深似海,咋卖咋买全靠猜。

要想选好股,先从了解股市开始。

下面混子哥就给大家做做功课:没有了解,就没有买卖。这就好比,好端端一盘羊腰子,瞎炒的话——

那炒股之前,我们都需要知道些啥?

一、股票是啥

话说创业者光头怀揣梦想,兜却比脸干净,于是天天琢磨着,天上掉下来个天使——投资人。

但是人家的钱也不是大风刮来的,至少得有点好处吧,一般投资人老王会说:

公司小的时候,借的钱少,老王还能 hold 住;公司做大了,想更上一层楼的话……

这时候投资人的钱就不够用了,不过很快就有人回忆起那个凝结着吃瓜群众智慧的暴富捷径:

普通人这么想,这叫白日做梦,但是换一种说法的话,所有人都能接受:

咱们这叫上市!

于是,光头的公司选择上市,把股份拿出来,向广大热心股民借钱。

当然不能直接卖股份,就算 1% 也可能上亿,谁买得起啊?咋办呢?

分身呗!

拿出来的股份,尽量往小了分,一份从几元到几百元不等。

这些小份就叫股票。你买了股票,就有了点股份,成了股东。

股票这玩意儿有啥用呢?

光头卖股票给更多人,就能借到大笔钱去打怪升级;股民买股票,有股息和分红。哎呀,双赢啊!

不过,分不分、分多少,那得看运气。股民买股票,主要是为了:

炒!

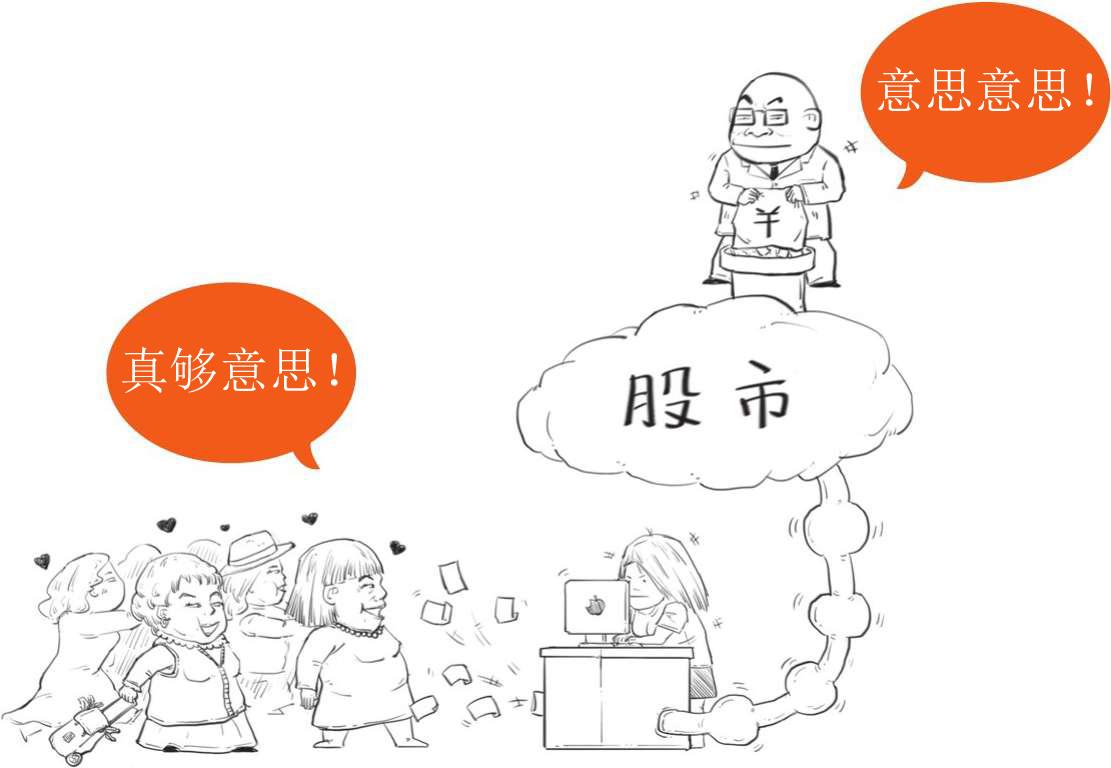

现在股票已经电子化了,可在网上交易,分分钟百八千万上下。

那么问题来了:茫茫星辰大海,具体在哪儿交易呢?

二、股市是啥

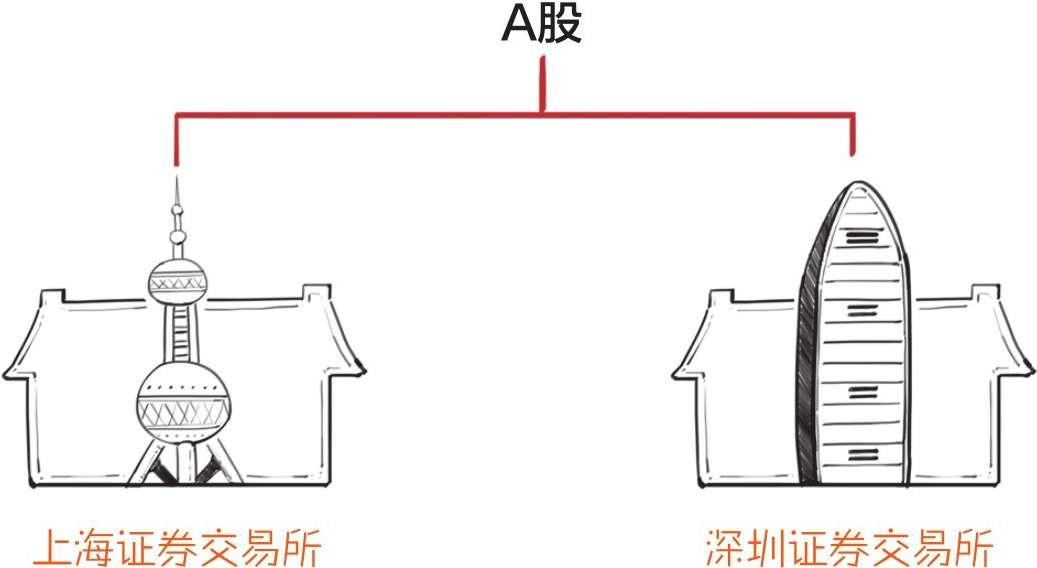

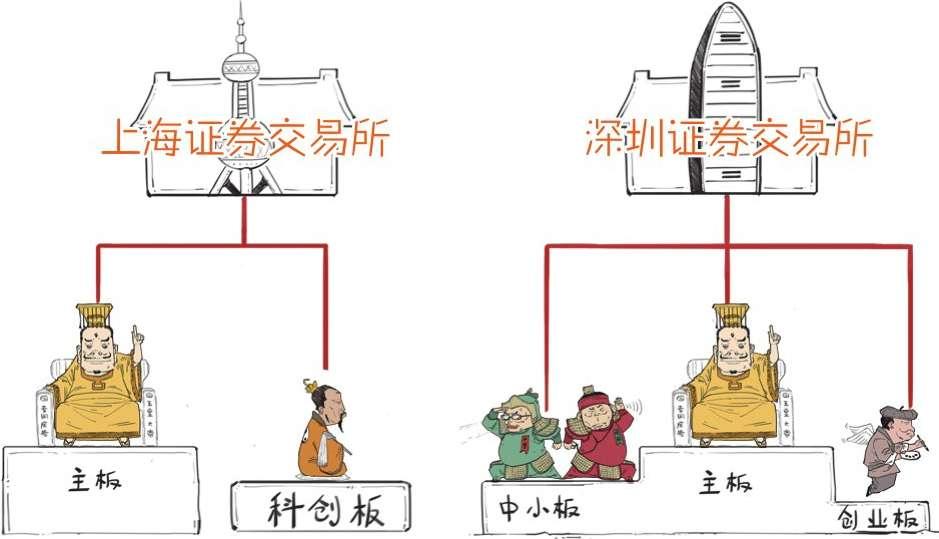

股市就像菜市场,是买卖股票的地方,在国内(不含港澳台)大概就这俩地儿:

发行股票的是很多家公司。这些混迹股市圈的公司,个个身怀绝技,简直是神一样的存在,大概有这么几种类型:

成熟多金型大公司,各大行业扛把子级;

经济适用型中小公司,细分行业的一把手,处于茁壮成长期;

积极可爱型创业公司,搞的都是些新玩意儿;

脑洞大开型科技公司,有前途但不一定有钱。

这么多大神挤在一起,人多脸杂,有好有坏。股民整天都在考虑买哪只股票,都要犯纠结症了,有木有?

于是大家就按不同属性分了分,把它们分成了好几个组:

这一个个的组,就叫板。

大公司在主板,中小公司在中小板,创业公司在创业板,科技公司在科创板。具体位置就像下面这样:

各板对投资者的要求不一样,一定要看清自己要买的股票在哪里。

各家公司把股票都准备好了,就等咱们来买了。

不过,咱们开户买股票不是直接去证券交易所,你得通过中间商,大概流程像这样:

使用 App 查看完整内容目前,该付费内容的完整版仅支持在 App 中查看

🔗App 内查看 |