说起建行,让我想起了两三个月前的股东大会,不少人不知道是出于什么目的,大肆宣扬建行“歧视小股东”。

事情很简单,一些小股东跑过去参加股东大会,被安排坐在“分会场”看直播,没能进主会场与工作人员面对面沟通,所以闹情绪了。

这个有点过激了,简直是玩过家家胡闹。

虽然建设银行的股东数量是四大行里面最少的,那也有33.5万人,要是都这么想,股东大会得开到大型体育馆去。

会场的面积有限,难不成让小股东坐前面,让那些机构坐分会场?

而且上市公司开这种股东大会,本来就是形式大于实质,坐前面了又能干什么?

如果是提问题,投资者平台、官网、电话都可以提,董秘肯定是会回复的,也就是在会场上能听到的信息,躺在沙发上照样能做到,还舒服多了。

如果是投票,反正都是电子投票,坐哪玩手机都一样。

所以我就从来没有主动去参加过任何一次股东大会。

当然不是不能去啊,持有任何一家公司的股票,就都是他的股东,都有权利参加,去了有个地方坐,有水喝,有东西看,就可以了。

我估计明年的股东大会,建行可能会搞一个超大的场子。

小插曲而已,大家乐一乐就行,不用在意。

建行作为全球第二大银行,仅次于工商银行,在股份制商业银行个个激进发展的竞争背景下,国有银行是如何起到带头大哥作用的,我们一起来见识一二。

一、建行

虽然各大银行都有各自的口号和特点,也有各自的战略方向,但是总的来说,银行的利润主要还是都来自于“净息差”。

然而净息差近十年的整体趋势,一直都是在下降的,2012年的时候,平均还有近2.6%,到2022年的时候,只剩1.9%,而且还将进一步下降。

也就意味着银行的传统利润来源,在不断缩水。

很多大佬都说过,我们不需要银行,但需要银行业。

什么意思?银行和银行业难道不是一回事?

当然这个说法稍微有点欠妥,他们表达的意思是传统银行吸储然后放贷的业务,现在已经不重要了,但是经济发展需要完整的金融体系配合,银行业显然是金融体系的重中之重。

所以各大银行纷纷转型,比如建设银行提出的三大战略:“金融科技、普惠金融和住房租赁”,就代表了他未来一段时间的发展方向。

1、金融科技

看到“科技”两个字,很容易让人联想到平安银行,他的战略就是“零售+科技”。

其实这个概念很模糊,每一家银行都可以把自己的定位加上科技,一个很简单的现象,现在已经很少有人去银行汇款了,也很少有人去存钱取钱了。

因为现在不是用微信/支付宝,就是用手机银行,日常消费很少有人用现金。

这种柜台业务转型为平台业务,本来就是科技的升级,所以现在每家银行都可以说完成了信息化或者说数字化的升级。

好处自然是巨大的,最直接的是线下不再需要那么多网点,现在的人可能一年都去不了一次银行,所以近5年,银行网点数量减少了6000个。

不管怎么说,少一个网点,就节约一些成本。

建行是从2010年开始打造数字化平台,2017年还拿到了银行科技发展奖的特等奖。

也就是从获奖之后,建行全面推行金融科技,很重要的一枚棋子叫“建信金科”公司。

我记住这个名字的时候,是理解为“建行信息化金融科技”,很说得通。

因为这个公司研发了一套人工智能系统,信息化处理也非常强大,处理峰值超过600亿条/天。

每家银行每时每刻都在发生大量的各种交易行为,几大国有银行尤其如此,一天几百亿条数据不奇怪。

系统的效率自然是人工的无数倍,这一点应该很多人都有体会。

比如申请贷款,如果是纯人工审批那完了,员工数量翻几十倍都不够。

系统审核就省事多了,客户录入申请信息后,系统就会自动匹配大数据平台信息,从各个维度进行评估打分,快的时候几十秒就可以出结果。

不但效率高,风控能力也更强,人工审核必然会有一定的盲区。

系统不一样,现代社会每个人的数据基本上都是透明的,在各平台都有一个非常具体的“立体画像”,简直是比你自己还了解自己。

现在的媒体平台都是这个套路,算法强大得一塌糊涂,推荐给你大部分都是你喜欢看的。

金融平台的风控同样如此,你可能自己忘记了哪里欠了多少钱,哪里收了多少钱,银行系统里面可是一清二楚。

当然每家银行的数字化平台和风控系统是不一样的,比如民生银行的风控是比较差的,建设银行的风控就很好。

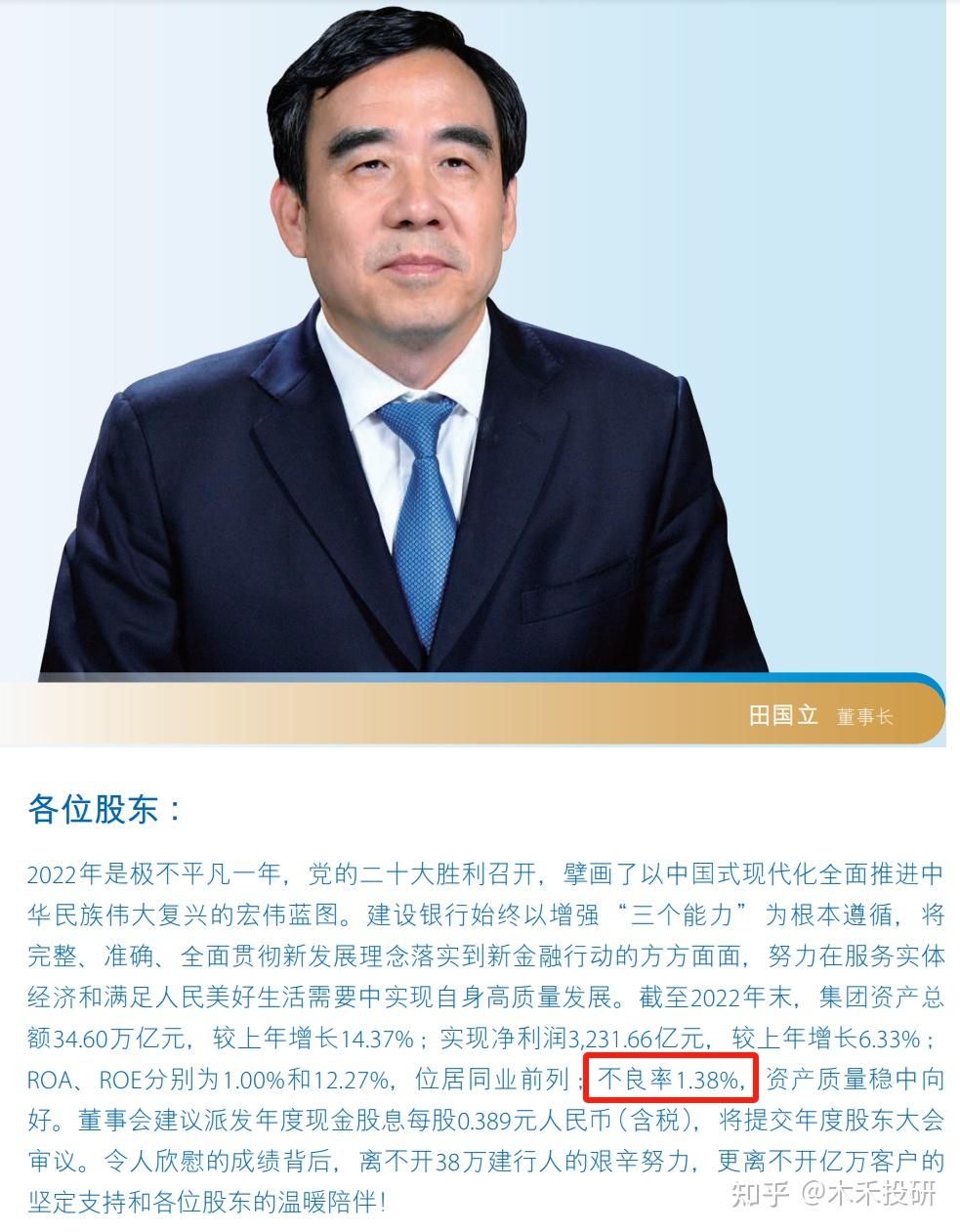

直接体现就是“不良率”,建行2022年为1.38%。

而且如果分拆细项来看,普惠小微贷发放了8.4万亿,不良率才1%。

公司类贷款11.02万,不良率2.08%,其中基础设施贷款余额5.71万亿,不良率1.47%。

2022年信用卡业务不良率1.46%。

要知道普惠贷款的不良率是从4.6%降下来的,风控系统功不可没。

当然金融科技是每家银行所必备的,并不是建行的独家生意,区别在于就看谁做得更好。

尤其是越大的银行,难度越高。

很显然建行以如此大的体量,能做到这个水平,已经非常优秀了。

2、普惠金融

平安银行能跑出来,主要功臣之一就是他的普惠金融,因为背靠中国平安,首先集团就带来了大量客户,然后保险和理财本来就是风险评估系数里面很重要的两个点。

恰好平安就有这个优势,谁买了什么保险,买了多少理财产品等等,而这都是优质客户。

因为平安银行知道,既然有钱买保险和理财,那么暂时缺钱需要贷款,还款能力大概率是不错的,而且还可以趁机收一把高利息。

所以站在消费者角度来说,平安银行的普惠金融是最坑的,不过也正是因为如此,平安银行才会有这么好的业绩。

建行就不同,他的普惠金融是真做到了“实惠”,是真正帮中微小企业解决资金问题,贷款利息也很低。

所以建行是国内普惠金融规模最大的机构,目前普惠贷款余额2.86万亿,比2022年增长了21.79%,利率也只有3.81%。

这可是我国第一家普惠小微贷余额突破万亿的银行,而且每年还在稳步增长。

线上主要产品之一“建行惠懂你”APP访问量2.5亿次,下载量3100万,很受欢迎。

线下的网点也不少,截至今年6月份,普惠网店1.4万个,并且配置了1.9万名专员。

还有另一个产品“裕农通”,主要用于帮助乡村振兴,规模也很大,涉农贷款余额3.62万亿,比2022年末增长了20.41%,利率更低,只有3.6%。

而且这几年的涉农贷款增速一直都很快,平均保持在18%左右的增长水平。

由于主要应用在广大农村地区,所以网点尤其多,达到37万个,现在已经服务的农户高达5800万户。

线上产品“裕农通”APP,注册用户1024万户,功能也很好,具备“智慧村务、电子商务、便民事务”等功能,涉农专业生态场景的打造可以说越来越成功。

“健行者,建行也”

建行的这句口号是真好,文采和含义都出类拔萃。

抛开作为国有银行的特殊使命不说,实实在在为广大不同层次客户服务的精神,是支持公司健康发展的最大前提。

我们都知道银行需要不停的“扩表”才行,因为抵御风险的良药就是资产规模不断扩大。

所以我们可以看到大型银行的分红率都不是特别高,至少比起那些百分之七八十分红率的公司,显得似乎有些小气。

这也是没办法的事情,近十年以来,银行一直在降杠杆和降息,赚钱本身就很难,还要不断补充资本金,所以注定不会有太高的分红率。

不扩大规模也不行,因为货币肯定是越来越多,哪家银行如果不扩表,也就意味着市场份额下降。

而扩大规模的话,资本金肯定必须也要跟上。

尤其像建行这种超级大银行,本来就是货币的主要承载体之一,先不说他愿不愿意,他的宿命也不允许他不扩大。

而且近几年建行的核心资本充足率本来就有所下降了,虽然离约定俗成的底线10.5%还有不少空间,如果继续大幅度降低,确实可以大幅度提高分红率。

但是这个底线放在国内还行,如果拿到全球去比较,国外优秀银行的核心资本充足率一般高达14%左右,所以这也是银行不可能提高分红率的原因。

当然规模扩张也不是无限制无原则的扩,我们都说梦想要与实力相匹配,银行也是一样的。

资产越来越大,也就意味着银行管理这些钱的能力要越强。

银行的本质就是储户的金融管家,管理钱无非就两个核心,第一个是安全,另一个是收益。

安全考验的是抗风险能力,收益考验的是投资能力。

随着资产规模越来越大,同时把这两个核心做得很好,是非常难的事情。

建行之所以诚心实意给到客户实惠和服务,目的无非是希望客户越来越好,因为只有客户真的好,这笔业务才安全,才能产生稳定收益。

“上善若水,大爱德广,光明未来,建行相伴”,并非一句空话,建行一直在实践。

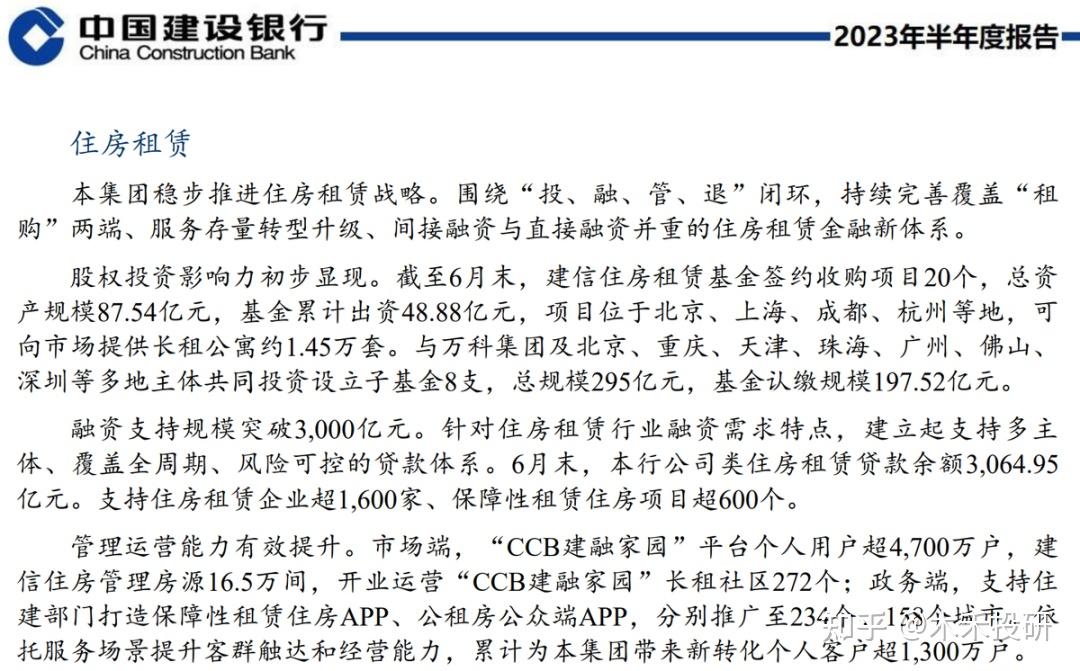

3、住房租赁

建行的这个业务很简单,算是一个新业务,就是把房子买回来,然后改造一下再租出去。

去年年底的时候,专门成立一支基金做这个项目,也是国内第一支住房租赁基金。

做这个业务的动机主要是前些年房地产发展太快,导致大量的房屋空置。

也有很多中介或者机构做这个事情,但是规模都很小,因为投资太大了,首先得有钱买下那么多房子。

根据预测,租赁行业很快将达到4万亿的规模,建行布局这个领域,很显然是想打造第二增长曲线。

从安全角度来看,租房需求一直都很大,各大城市只要位置不是特别偏,基本上不怕租不出去。

从收益角度来看,重资产的回报率肯定没那么好,毕竟购房、装修和运营等成本是很高的,但是对于银行来说,并不要求超高的回报率,重点是风险控制。

所以这个事情还只能由银行来做,或者银行牵头成立基金,其他投资人认缴出资。

根据上图半年信息,融资支持规模已经突破3000亿,住房租赁贷款余额3064.95亿。

在这么短时间内有这个成绩,已经非常不错了。

重点是这个市场还有很大的潜力挖掘空间,的确是大额资本的好去处。

二、业绩&总结

在谈业绩之前,先来看建行今年股价的表现。

因为中特估的原因,建设银行2023年截止到今天(10月13日)收盘,A股上涨27%,港股也有4%左右的上涨。

在整体下跌的大背景下,这个表现是很不错的,A股大幅跑赢了市场。

经常混迹于股市的老股民都明白一个道理,绝对的低估产生绝对的价值,这正好是当前四大行的真实写照。

实际上,中特估的行情,基本上就是这底层逻辑。

对于建行来讲,即便经过了很长时间的反弹,A股目前的PB也仅仅只有0.6倍,港股则更低,低至不到0.4倍。

即便不考虑银行业会随着中国经济体量的持续扩大而被动增长外,即便是按照经典的ROE/PB的估值法,建行当前所隐藏的内在收益率也是远远超过10%的,同样,港股则更高。

因此,在各种鬼故事面前,导致了中国银行业的股票,尤其是四大行和股份一些头部制商业银行,产于绝对低估的状态。

这也是今天为什么要分析建设银行的原因,毕竟我们在股市是为了赚钱的,不纯是为了好玩。

银行业当前所面临的最大考验,是房地产转向带来的经济结构的调整,以及大家对于国内银行的资产端的质量问题。

这个担心别无道理,毕竟不动产抵押贷款,是银行资产端的主要组成部分。

拿建行的中报来讲,在资产端超过22万亿的发放贷款和垫款总额中,仅仅是隔热住房抵押抵款就有6.4万亿,占比27.70%,房地产业的贷款超过8000亿,如果加上上下游相关产业,占比就会更高一些。

这是大家对于银行业资产质量的担心,有一定道理,因为银行是一个高负债率高杠杆运行的行业,资产端任何资产质量的波动,都会对公司造成非常大的影响。

而另外一个问题,就是关于银行的资产黑洞,表外资产和负债的问题,毕竟盛京接受恒大的资产之类的暗箱操作。

当然,为了文章的安全,这个就不展开说了。

下面接着说建行的财务数据,几个重点:

① 营收略有下滑,盈利增长提速。

上半年建设银行营收、拨备前利润、归母净利润同比增速分别为-0.6%、-1.2%、3.4%,相对于一季度分别变动-1.5、-1.8、3.1pct。

其中,净利息收入、非息收入同比增速分别为-1.7%、3.7%,较上季分别变动2.4、-15.1pct。

拆分盈利增速看:

(1)净利息收入“量增难抵价降”,规模对盈利增速拉动幅度边际小幅提升,息差收窄对业绩增速拖累边际放缓。

(2)非息收入贡献较上季有所下滑,手续费及佣金增长略有放缓,其他非息收入增速高位回落。

(3)拨备对业绩增速拉动提升,测算公司上半年年化信用成本0.84%,同比下降12bp,资产质量稳健向好情况下,拨备适度反哺利润。

② 信贷投放节奏略有放缓,“三大战略”稳步推进。

截止到二季度末,建设银行总资产、生息资产、贷款同比增速分别为13.6%、14.1%、13.5%,增速较上季分别下降1.8、2.1、0.6pct。

其中,金融投资、金融同业资产同比增速分别为9.8%、24.6%,较上季分别下降2.1、10pct,合计占资产比重39%,较一季度末提升0.4pct,非信贷类资产配置力度不减。

在贷款方面,上半年新增1.93万亿,同比多增3536亿;二季度单季新增6032亿,但是同比少增384亿,一季度信贷超季节高增情况下二季度投放节奏略有放缓。

也就是说,经济复苏的压力依然很大,银行继续面临资产端优质客户稀缺的问题,不仅是建设银行,这是当前银行业面临的普遍问题。

不过,因为资产和负债端的利率是同步下行的,建行存贷增长匹配度较高,定期化趋势有所延续。

截止到二季度末,建设银行付息负债、存款同比增速分别为14.6%、14.3%,分别较上季下降2.1、0.8pct。2Q末,存贷比较上季提升1.8pct至84.7%,存贷款增长匹配度较高。

从中长期来看,贷款利率下行压力加大,NIM仍承压运行。

国家出台房地产存量按揭贷款的下调,对银行的中长期收入会有较大的印象,尤其是建行这种房地产按揭贷款占比较高的大行,受到的影响会更大。

上半年公司净息差为1.79%,较一季度收窄4bp,息差降幅边际收窄。

资产端,生息资产、贷款收益率分别为3.53%、3.94%,较2022年分别下行14、23bp,主要原因,还是受到LPR下调等因素影响。

趋势也很明显,在有效信贷需求修复相对缓慢背景下,贷款利率下行压力仍待缓解。

负债端,付息负债、存款成本率分别为1.93%、1.77%,较2022年上行11、5bp,主要受存款定期化趋势延续、市场竞争加剧等因素影响。

但是随着经济复苏的持续,一旦经济快速运转起来,银行在负债端的成本压力就会减少,只要金融流动起来,负债端的成本就会大幅下滑。

③ 其他几个重点:

(1)非息增速高位回落,占营收比重降至22%。

上半年建设银行非息收入同比增速3.7%,较一季度回落约15pct,占营收比重较一季度末下降4pct至22%。

(2)不良率继续维持低位运行,风险抵补能力较强。

二季度末,公司不良贷款率为1.37%,较上季下降1bp,延续近年来持续下行趋势。二季度末关注率为2.5%,同上年末持平。

(3)资本充足率安全边际厚,资本补充工具丰富。

二季度末,建设银行核心一级/一级/资本充足率分别约12.8%、13.4%、17.4%,较上季末分别下降0.4、0.5、0.5pct,资本充足率安全边际高。

总的来说,建设的总利润仅次于工商银行,排在国有大行的第二位,净资产收益率为国有大行之首。

如果说工商银行是宇宙第一大行的话,那么毫无疑问,建设银行就是宇宙第二大行。

这一轮中特估的上涨,2023年初至今,除了工行只有20%外,其余三大行均超过30%。

即便如此,当前的平均股息率,依然全部超过5%以上,在无风险收益率(中长期国债利率)持续走低的大背景下,红利资产的估值,将会一直修复和提升。

未来几年,银行股的估值逐渐修复,股价缓慢上行,是比较大概率的事情。

10月11日国有四大行的大股东纷纷增持,有点像打响牛市第一枪的感觉,不过金额太小,表态大于实质。

除非持续大规模增持,才算是国家队亲自下场,让我们期待吧!

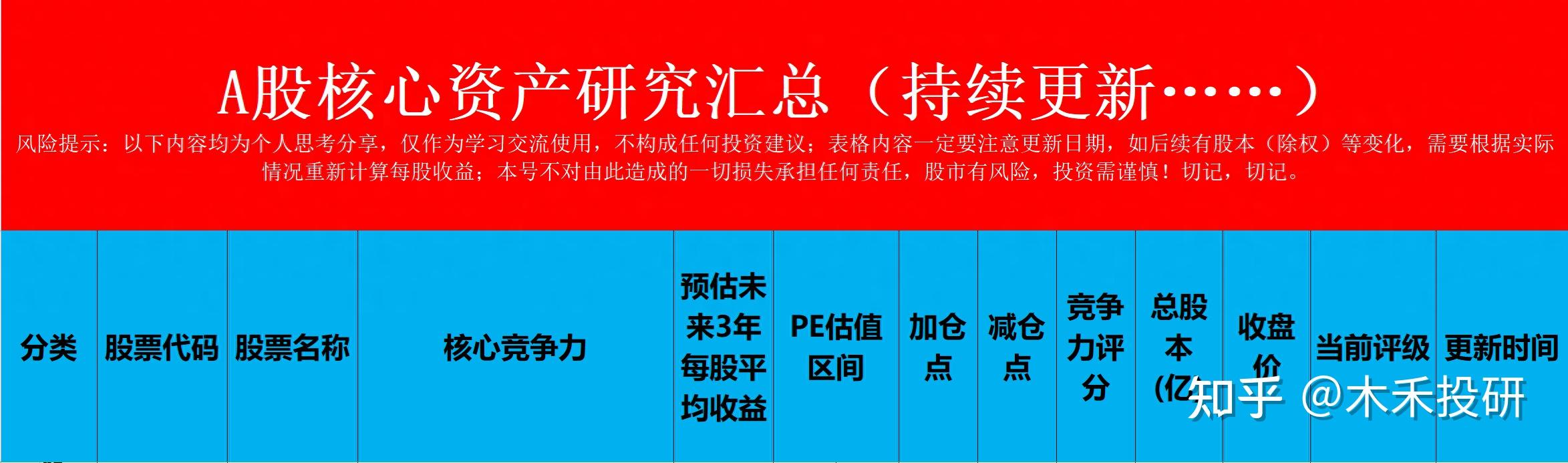

我做了下面这张《A股核心资产研究汇总》表,里面精选了上百家优质的龙头公司,并附数万字的分析方法。

所有分析过的公司都会在上面这个表里更新数据。

一起探索企业基本面的研究,收获必然巨大。

小拇指,发财手点个赞...... |