AI时代的到来,近几天满屏的ChatGPT。其实AI在不同行业已经有了一些初级应用,目前人工智能还处于弱人工智能阶段,还不能像科幻片中那样,但是已经能帮助解决一些传统行业的问题了。

特别在金融行业,比如这几年AI帮助传统的信贷机构做客户放贷的违约预测和欺诈评估的思路已经在国内中小银行也开始普及了。商业银行在业务发展、风险防控及管理决策等领域频繁使用模型已经成为了现实。与此同时,人工智能、机器学习等最新模型技术发展突飞猛进,银行使用的模型日益复杂。模型应用范围变广和模型复杂度提升,给银行带来了新型风险来源——模型风险。这类型风险不同于巴塞尔协议第一支柱我们经常能听到的三大风险(信用风险、市场风险和操作风险),它是这个时代赋予银行业不得不重视的新风险。

近十年来,全球银行业由于模型使用不当、设计不当等原因造成的模型风险损失案例屡有发生,最高甚至产生过上亿或上十亿美金的损失。

一、 模型风险管理的国际动态

1.误用、滥用模型已经造成银行业较大损失。金融机构使用模型提高业务和决策效率的同时,如对同时伴生的模型风险管理不当,也会造成损失。国际上,模型风险典型案例是1998年长期资本管理公司破产事件,国内最典型的案例当属2013年光大证券“乌龙指”事件。此外,近几年国际上屡屡爆发出一些模型风险事件。如摩根大通在2012年由于过于激进地使用一款风险对冲工具,导致该银行VAR值连续四天突破限额,损失60亿美元;高盛在2010年错误使用了交易对手风险资本计量模型,违反欧盟相关规定,损失2.24亿英镑。

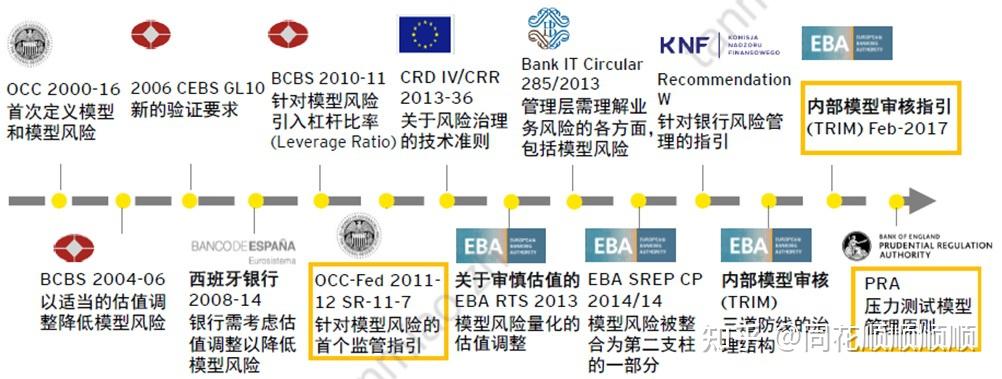

2.美国、欧盟模型风险监管趋严。2008年全球金融危机以后,美国、欧盟等发达国家地区监管机构逐步建立起一整套模型风险管理监管框架,显示出逐步趋严的监管态势。

2011年4月,美国联邦储备委员会与美国货币监理署联合发布了《模型风险监管指引》(SR Letter 11-7)。基于金融危机后的实践与反思,这份监管文件极大扩展了模型风险管理范畴,将银行所有模型都纳入监管范围。此外,指引涉及模型开发、应用、验证、治理、政策与控制所有方面,旨在为银行模型风险管理提供全面指引。美国已搭建起模型风险管理的全面、全流程监管框架,并聚焦于模型验证的深度分析,例如对模型验证效率和标准化研究、探索更多的定量方法以更好地实施挑战者模型等。

相较于美国,欧洲监管机构正聚焦于扩大模型风险管理的监管范围、制定模型风险管理的战略,包含业务模型以及非金融风险(声誉风险、网络风险、模型风险)模型等,并准备为模型风险计提相应运营风险资本,提出相应的资本预留要求。

对比国内,我国银保监会在2012年的《商业银行资本管理办法(试行)》中,对资本计量高级方法验证有专门的规定,但尚未对商业银行整体模型风险管理建立专门监管规章。直到2020年《商业银行互联网贷款管理暂行办法》才对模型风险有初步涉及。

3.美国银行等领先银行已建立完善的模型风险治理框架。在监管强约束下,美国银行模型风险管理比较严格。美国银行业普遍认为,模型风险管理的好,是银行具有竞争力的优势之一。以美国银行为例,该行已经搭建了较完整的企业级模型风险管理架构和基本制度。

- 成立独立模型风险管理部门。该行在2011年将原来散落在全行有关业务条线的模型风险管理职能进行整合、扩充,单独成立了模型风险管理部门,专门从事全行各类模型的管理和验证。

- 成立模型风险各层级委员会。美国银行设立了企业模型风险管理委员会,直接向董事会和风险管理委员会报告模型风险管理情况,它代表董事会对全行的模型风险治理负责。此外,该行的每个业务条线均建立了模型风险有关的子委员会,对本条线的模型风险管理负责。

- 充实了模型验证专业队伍。美国银行的模型风险管理部下设四个团队。据2021年统计,该行日常从事模型验证的人员总数为280人左右。

- 实现了模型风险的全面管、分类管。以强大的模型风险管理部门和外部咨询力量为依托,美国银行的模型风险管理范围已经涵盖了全行2000多个模型,不仅囊括了风险计量类模型,还包括了营销、日常决策、定价等全部模型类型,此外还有外购模型。同时,美国银行建立了企业级、部门级的模型清单,依据模型复杂程度、重要性、缺陷等维度将不同模型分为高风险、中等风险和低风险三类,实现了模型的分类管理。

- 实现了模型风险的全流程管。美国银行的模型风险管理涵盖了模型开发阶段、模型验证审批、验证后模型风险管理、模型变更控制、模型退出等各个环节,实现了模型全生命周期、全流程的模型风险管理。

- 建立了模型的授权许可制度。美国银行验证团队在模型验证完成后,还会结合模型风险等级给予不同年限的模型使用授权许可,并定期根据模型使用情况重检许可,对超授权、无授权使用的模型进行审核提示,必要时报送首席风险官。

国外在模型风险管理上领先了国内6-7年,近3年,国内大型银行也开始建设模型管理平台 |