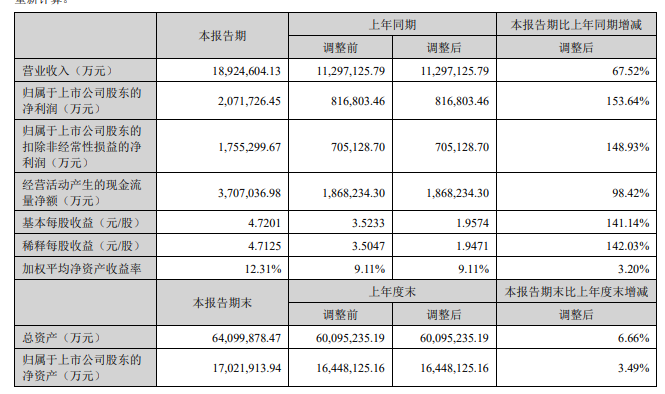

日前,宁德时代(300750.SZ)发布的财报数据显示,2023年上半年,公司实现营业收入约1892.5亿元,同比增长67.5%;归属于上市公司股东的净利润为207.17亿元,同比增加153.64%;研发费用约为98.5亿元,同比增长70.77%;综合毛利率为21.6%。其中,今年第二季度,宁德时代营业收入达到约1002.1亿元,同比增长55.9%。

对于业绩增长的原因,宁德时代方面认为,随着优质新能源车型的持续投放和消费者认可度的提升,各国对新能源车市场重视度不断提高,带动了动力电池行业规模快速提升。据SNEResearch数据,2023年1~5月,宁德时代动力电池使用量全球市占率为36.3%,较去年同期提升1.7个百分点,仍排名全球第一。

东吴证券研报认为,宁德时代今年上半年整体业绩超出预期,给予其目标价373.1元/股,维持“买入”评级,并将宁德时代今年全年净利润的预期上调3亿元至469亿元。

图片来源:宁德时代公告 |