保险买对了能够转移⻛险,减少经济损失;买错了,那就是⼀把⾟酸泪......

如果你正打算买保险怕踩坑,或者已经买了保险但不知道保障好不好,

又或者只是单纯想了解保险知识,一定要看这篇文章!

我通过自己多年的保险从业经验,踩坑经历,总结出一篇史上最全保险避坑指南,

意外险、医疗险、重疾险、定期寿险,四大险种通通包含在内。

细化到每个险种的坑和购买指南,认真看完你就能避开90%的坑,甚至比一些从业者还要专业。

最重要的是,本篇文章能帮你节省大量查资料、找问答、咨询大V的时间,因为你看完之后会发现,保险的坑也不过如此,根本算不上复杂难懂。

全文字数超1万,都是大师姐一字一字码出来的肺腑之言,经验之谈,建议大家收藏。

我把文章分为了3部分,从避坑到挑选方法再到方案推荐,一步一步循序渐进:

- 普通人购买四大险种有哪些坑?

- 四大险种怎么选?

- 成人高性价比保险方案推荐!

想了解最新的保障型保险产品精选(重疾险、医疗险、定期寿险、意外险),

可以点击下方卡片查看详情↓↓ 想了解最新的储蓄型保险产品精选(养老年金险、教育年金险、增额终身寿),

可以点击下方卡片查看详情↓↓

1.重疾险

重疾险可以算是家喻户晓的一类险种,但也是买保险踩坑的重灾区,下面这几个坑,我肯定90%的人都踩过。

(1)确诊即赔

很多人第一次买重疾险相信都是听到销售人员的一句话“重疾险确诊就能赔,然后再拿钱治病”。

这个销售误导实实在在骗了不少人,实际上重疾险赔付情况是分为3种,如下图所示:

确诊即赔:如恶性肿瘤-重度、多个肢体缺失,只要医生确诊了病情就能赔

实施了约定手术:如主动脉内手术、冠状动脉搭桥术,这些疾病得做了手术才能赔

达到疾病的约定状态:如昏迷程度,需符合格拉斯哥昏迷分级结果为 5 分或 5 分以下,且 已经持续使用呼吸机及其它生命维持系统 96 小时以上,才能赔。

所以,重疾险中并不是所有疾病都是确诊即赔,千万要注意。

(2)重疾数量越多越好

不知道什么时候各家保险公司在重疾数量上内卷起来了,你保障100种疾病,我就要保障150种,你150种那我就要200种。

但实际上,在2020年,保险行业协统一修订了《重大疾病保险的疾病定义使用规范》,此规范统一规定了28种重疾定义,各家保险公司重疾险都必须涵盖这28种重疾,且不得修改。

而且这28种重疾,基本上占据了重疾险理赔的95%以上,可以说是核心中的核心,所以其他重疾数量再多,也只是噱头而已,从保障上看没有什么差别。

(3)带身故比不带身故好

带身故的重疾险,可以理解成“储蓄型重疾险”,如果一份30万保额的重疾险,如果一辈子都没有发生重疾,那身故了也能赔30万。

人可能一辈子不患重大疾病,但一定有离开人世的那一天,所以买了储蓄型重疾险无论如何都会得到赔付,要不赔重疾,要不赔身故,因此这类产品会非常贵,如常见的平安福、国寿福等。

而不带身故的重疾,俗称“消费型重疾险”,仅保障疾病,如果一辈子没有发生重疾,也不会有任何赔付,顶多拿回一点点现金价值而已。

但是这类产品没有寿险的保障,所以保费会比带身故的重疾险便宜20%-30%!

而99%的储蓄型重疾险中,重疾和身故仅赔一项,赔了重疾就不赔身故,千万别妄想着赔了先赔了重疾,身故了还能再赔一次。

如果你想要身故保障,那么最实惠的买法就是买一份消费型重疾险+定期寿险,定期寿险只要几百元就能买到100万的保障。

这样的搭配,得了重疾能赔,身故了也能赔。

目前有哪些值得购买的重疾险,可点击查看榜单:

2.百万医疗险

人吃五谷杂粮,总难免会碰到一些小病小痛需要去医院,几千上万的医疗费大家都能承担,但如果需要几十万治疗重大疾病该怎么办?

这时,大家便想到了可应对大额医疗费的百万医疗险。

百万医疗险也是近几年来最火爆的医疗险,一年只需几百元,便可拥有几百万的保障,非常划算。

价格低保障高,看起来是一款性价比极高的保险,但是如果稍不注意,你就会接连踩坑。

(1)保额越高越好

对于百万医疗险来说,保额高不代表实用性强。

就算保额再高,百万医疗险都是根据实际花费金额进行报销,报销费用不会超过你所花费的医疗费用总和。

比如住院花了30 万,不管买了 100 万还是400 万保额,最后都只能报销30 万。

就算是癌症,在三甲医院普通部正常治疗的情况下,一年顶多几十万的费用,所以无论是100万、200万还是400万,差别真不大。

(2)保证续保到99岁

很多人在买百万医疗险的时候,被销售人员忽悠“我们这款产品保证能续保99岁”,结果过几年发现产品停售了,也无法续保,只能被迫更换产品。

这绝对是一个大坑,特别是对于上了年纪的人来说,万一身体变差了或者理赔过,承诺过保证续保的产品停售,这时就很难再买到合适的百万医疗险了。

目前来说,最长保证续保年限是20年,千万别再信能保证续保到99岁、100岁这类谣言了。

(3)住院就能赔

百万医疗险主要包含门诊和住院保障,但并不是住院了就能赔。

一般来说百万医疗险有免赔额,通常在5000-1万元,只有超过免赔额部分才可以报销,如果没超过免赔额,百万医疗险则用不上。

比如免赔额为1万元,住院花费了3万,则扣除免赔额后,实际报销金额为2万。

这就意味着,医疗险的免赔额越低越好,这样就能少掏点腰包。

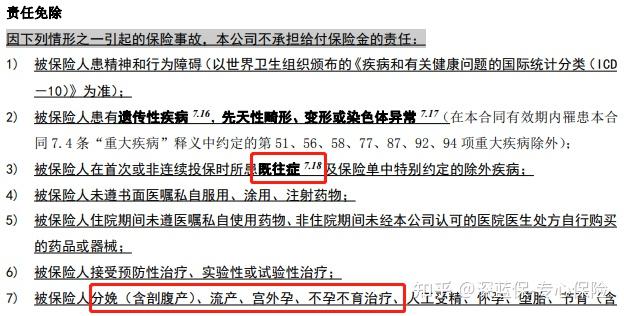

此外,在免责条款里的内容都无法获得赔付,如既往症、分娩、遗传性疾病等情况住院,百万医疗险也不会赔。

如果想快速了解市面上的优秀产品,可以点击了解:

3.意外险

意外险常见的坑有3个:只保全残、没有意外医疗保障、返还型意外险,我们分别来分析一下。

(1)只保全残

大家要知道意外伤残的赔付规则:按照伤残等级进行赔付,

1级伤残赔付100%保额,2级伤残赔付90%保额,3级伤残赔付80%保额,以此类推,10级伤残赔付10%保额,这是意外险独有的保障。

而实际上,很多人买的意外险却只保障全残。

何为全残?按照赔付标准来理解,全残就是按照1级伤残标准进行赔付。

这样看来,只保全残的意外险不仅赔付范围变小,赔付的概率也大大降低,是一个大坑。

(2)没有意外医疗保障

我们常说意外无处不在,猫抓狗咬、打球摔伤、扭伤都是意外事故,因此相比于意外身故伤残,意外医疗用到的概率更大。

但有些产品却盲目追求身故伤残保额,比如身故可以赔500万、1000万等,却没有意外医疗保障。

万一不小心被猫抓伤要打狂犬疫苗,又或者运动时不慎摔伤,这些费用都得由我们自己承担,买了这类意外险产品,只能祈祷别发生点什么,不然真糟心。

(3)返还型意外险

出事赔钱,没出事返本,这类返还型意外险曾经风靡一时,有不少人踩坑。

羊毛出在羊身上的道理相比大家都懂,保险公司承担了风险,付出了保障成本,最后再把钱还给你,你觉得保险公司是慈善机构?

这类产品往往一年好几千的保费,为何这么贵,是因为保险公司把保障成本转移到了消费者身上,大家自我感觉返本的产品不错,殊不知自己无形中多付出了好几倍费用出去。

意外险的这3个坑,大家一定要注意,否则稍有不慎就可能出现赔不了的情况。

4.定期寿险

定期寿险保障责任非常简单,就是保障一段时间内(如20年、30年或保到60岁或70岁)身故和全残。

换句话说就是人没了,或者发生全残,就能赔钱。

因为保障责任简单,所以定期寿险的坑比较少,但有2点大家仍需注意。

(1)给孩子买定寿

买定期寿险的目的,就是防止家庭经济支柱不幸倒下,能获得一笔钱来维持家庭的正常开支,如偿还贷款、教育子女、赡养父母及日常生活等。

而孩子并不是家庭经济支柱,如果不幸离开,也不会给整体家庭带来经济上的危机,更多的是对父母、家人精神上的打击。

所以,完全没有必要给孩子买定寿。

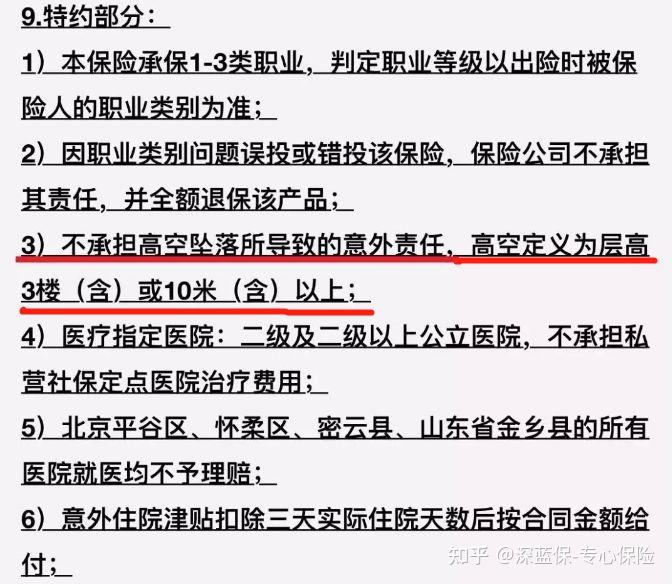

(2)职业限制

职业要求是买保险常见的限制,而定期寿险对职业要求较为严格。

这并不是说职业歧视,主要是因为不同职业发生风险的概率不同,为保证公平性,保险公司自然也会不同应对。

一般来说,根据不同风险等级,保险公司会将职业分为1- 6 类,级别数字越大,职业风险程度也越高。

比如消防员属于5类职业,就无法购买承保职业为1-4类的定期寿险,就算买了,也大概率无法获得赔付,必须多加注意。

了解完这些注意事项,如果你想知道目前市面上哪些产品值得买,我整理了最新的产品测评榜单:

以上就是关于四大险种最常见的坑的主要内容,看似复杂,但其实认真阅读之后,你会发现并没有想象中那么晦涩难懂,只要稍加注意,就能避开这些坑。

二、保险四大险种怎么选?(重疾险、意外险、百万医疗险、定期寿险)

通过上面内容,我们已经了解买保险有哪些坑需要注意,下面再和大家说一下如何挑选合适的保险产品。

每个险种我都会详细说明,按照我所说的步骤来选择产品,一定能买到最适合自己的保险。

1.重疾险

重疾险保障的是合同内约定的疾病,如果达到赔付条件,保险公司将直接赔一笔钱给我们。

这笔钱可用于弥补患病期间的经济损失、后期康复休养等,所以重疾险又被称为“收入损失险”。

重疾险比较复杂,很容易买错产品,不过通过下面这3步,谁都能买到合适的重疾险。

(1)第一步:带不带身故?

带身故的重疾险,可以理解成“储蓄型重疾险”,如果一份50万保额的重疾险,如果一辈子都没有发生重疾,那身故了也能赔50万。

而不带身故的重疾,俗称“消费型重疾险”,仅保障疾病,如果一辈子没有发生重疾,也不会有任何赔付,类似于车险,没出险保费就消费掉了。

买重疾险要不要带身故,一直有2种看法:

- 要带身故,毕竟人可能一辈子不会得重疾,但一定会死,带身故就至少能保证身故或重疾总能赔一项

- 不带身故,带身故不仅保费贵,而且赔了重疾就无法赔身故,相当于多花钱但只能赔一次

个人认为,消费型重疾险价格便宜,高性价比,适合于90%以上的普通家庭。

买保险就是一种花钱买保障的行为,享受了保障就应该付出相应的保费成本。

就像请一个保镖,总不能因为一直平安无事,就认为保镖没派上用处,就不给人家发工资吧。

(2)第二步:重疾险保什么?

目前市面上大部分重疾险保障可分为重疾、中症和轻症三类疾病。

- 重疾:危及生命的疾病,治疗过程花费巨大

- 中症:较为严重的疾病,如不及时治疗容易发展为重疾

- 轻症:不会危及生命,花费不大

2020年,保险行业协统一修订了《重大疾病保险的疾病定义使用规范》,此规范统一定义了28种重疾和3种轻症,任何重疾险都不必涵盖且不得修改。

关键是,这28种重疾,已经占据了所有重疾理赔的 95% 左右,可以说是核心中的核心。

最核心的有了,无论你是100种重疾还是200种重疾,数量再多也都是噱头。

所以大家在重疾保障上可以稍微省心一点,真正需要关注的是轻中症保障。

比如最高发的轻中症疾病有12种,在买重疾险时,一定要关注这11种高发疾病是否全都涵盖:

(3)第三步:确定保额

大家要明确一点:买重疾险就是买保额。

保额太低,无法弥补患病期间的损失;保额太高,又会有缴费压力,如何确定适当的保额,这非常重要。

一般来说,重疾险保额建议30万起,50万为标配,更高保额则根据个人情况而定。

如果预算不足,买高保额会有经济压力,有3种方法解决:

- 买消费型重疾险,保费低

- 缩短保障期限,可以选择保到 60 岁或者70岁

- 增长缴费年限,延长交费年限,每年缴费压力会更小

现在市面上有一些产品设计很人性化,重疾可以额外赔付,甚至能赔200%保额,即买50万保额,能赔100万。

如果你预算不是很多,但又想要买到高额赔付的产品,可以考虑。

2.百万医疗险

百万医疗险的作用,就是解决住院期间发生的大额医疗费问题,对于成年人来说,一年只需两三百块便可拥有几百万保障,所以深受大众欢迎。

如何选择性价比最高的产品,我们可以从以下3点入手:

(1)健康告知能否通过

健康告知是一款产品的关键因素,无论保障责任如何优秀,如果无法通过健康告知,就无法购买。

再如大家知道高血压是一种需要长期吃药控制,无法治愈的疾病,就算能够通过健康告知,也会因为既往症而免责,这时我们就可以选择高血压专属的百万医疗险。

投保成功后,如因高血压产生的相关治疗费用,都可以得到报销。

所以,大家要针对自身身体情况去选择合适的产品,尽可能选择能够通过健康告知,且不免责的百万医疗险。

这里再次强调,健康告知直接关系到理赔,请大家一定要重视,做好如实告知,否则很可能被拒赔。如果自己对健康告知把握不准,不知道哪些要告知,哪些不用告知,可以咨询我,

我整理了《常见疾病投保攻略》,也会从专业的角度手把手教你做好健康告知,避免理赔纠纷:

一款优秀的百万医疗险,至少保障4大责任:一般住院医疗、特殊门诊、门诊手术以及住院前后门急诊。

a.一般住院医疗

对于大部分百万医疗险来说,无论是因疾病还是意外险住院,都可以报销保障期间内产生的合理且必需的医疗费用,如床位费、护理费、诊疗费、治疗费、药品费、手术费等。

但是有部分产品对医疗保险金的给付有时间限制,如人保寿险关爱万百万医疗保险,最高仅承担180天的医疗费用。这样的保障责任明显不足,大家一定不要购买此类产品。

b.特殊门诊

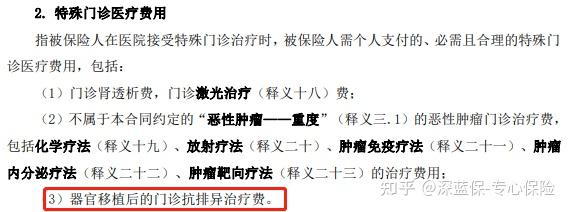

所谓特殊门诊,是指符合规定大病、慢性病,在门诊治疗也可以按照住院报销,因为医保都是只报销住院费用的,但是一些大病和慢病,不一定需要住院,在门诊也可以做治疗。

因为特殊门诊都是针对一些大病、慢性病,所以我们在了解产品的时候,要仔细阅读,看看保障是否全面,有些产品会在这方面体现出较大差异性。

如国寿的如E康悦C,对于特殊门诊中的器官移植抗排异治疗仅提到了肾移植,没有其他器官移植的抗排异治疗。

但市面上大家比较熟悉的尊享e生2021百万医疗组则对门诊抗排异治疗器官没有限制。

c.门诊手术

随着医学的进步,如今不少疾病都可以通过门诊手术来治疗,无需住院,比如白内障手术现在普遍可以通过门诊手术进行,但各种手术费用加起来也不便宜,按进口人工晶体计算,差不多一只眼睛要花费1.5万。

如果产品会包含门诊手术责任,则这些费用可以通过百万医疗险报销,但并不是所有产品都有门诊手术保障,如泰康健康尊享B+计划一,所以大家在选择产品是要留意了。

d.住院前后门急诊

在住院前后门急诊这方面,意思就是与住院相同原因接受门急诊治疗,所发生的合理且必需的费用都可以报销。

一般产品可以报销住院前7天后30天门急诊费用,优秀的产品可以报销前后30天,但也有产品根本不包含此责任。

目前市面上保障条件比较优秀的百万医疗险,我都整理在这了,方便大家查看:

(3)续保条件

买医疗险最怕什么,相信大部分人的答案都是怕自己身体变差或者曾经理赔过,保险公司不给续保,到那时候想买新的产品也比较困难,万一再发生什么风险,完全就是风险自担。

所以,百万医疗险的续保条件是否友好非常重要。

目前市面上百万医疗险按照续保条件大致可分为4类:

a.不保证续保,满期后续保需审核

这类产品是目前市场上主流形态,不保证续保,交1年保1年,满期后续保需审核,如尊享e生2021。

b.保证续保6年

6年为一个保证续保期间,在这期间内,不会因为身体健康变化或历史理赔情况而拒绝续保,并且续保时按照最初约定费率缴费,如好医保6年期。

c.保障15年

与大家认知的1年期百万医疗险不同,这类产品是长期医疗险,直接保障15年,期间即使产品停售、理赔过、身体变差也可以继续拥有保障。如太平洋人寿的安享百万医疗保险。

d.保证续保20年

目前最长的续保期间,在这期间内,依旧不会因为身体健康变化或历史理赔情况而拒绝续保,但是续保时的费率保险公司有权调整,代表产品为e享护-医享无忧。

续保条件是否友好非常重要,特别是对于身体不太好或者年龄偏大的人群,更要关注产品续保条件,避免发生续保时被拒风险。

(4)增值服务

目前市面上百万医疗险同质化十分严重,在以上3点都基本相同的情况下,如何选择出一款更好的产品,大家可以再了解一下产品增值服务。

建议重点关注4项增值服务:费用垫付、外购药报销、就医绿通、质子重离子治疗。

a.费用垫付

先来说说费用垫付,都知道百万医疗险是先治疗后报销,遵循补偿性原则,住院期间花了多少钱,再拿着发票找保险公司报销。

这就代表着我们需要先自己拿钱治病,出院后再去报销。

但对于大部分家庭来说,一时间拿出十万八万勉强能做到,但万一得了重疾,需要几十万的费用,

就算卖车卖房借钱,也不一定能够及时筹到足够的钱治病,很有可能耽误最佳治疗时机。

费用垫付就是保险公司险给我们垫医药费或者住院押金,事后报销时再结算具体费用。

更好一点的话,有些产品还提供直付服务,直接由保险公司对接医院结算费用,无需我们垫付,大大减去经济压力。

但需要注意的是,我们买的医疗险,垫付有没有限额。

b.外购药

所谓外购药,就是医院内没有,需要拿着医生处方到院外药房购买的药品。

外购药的特点就是疗效好,但是贵,且社保无法报销或者报销比例低,大部分都需要自费,比如治疗肺癌的泰圣齐,一支三万多。

对于是否外购药保障,大家一定要关注产品投保须知或者条款,有些产品在产品里明确表明不保障外购药,如太平洋乐享百万2019的药品费定义,就是不保外购药,需要注意。

c.就医绿通

就医绿通,是医院为患者开通的便捷就医服务,让患者及时有效的得到医疗资源,比如过专家门诊、住院手术安排等。

但需要注意的是,就医绿通仅仅是一项服务 ,可以让我们就医更加变价,但就医期间产品的治疗费用,还是需要我们自己承担。

d.质子重离子

目前在癌症治疗方面,有3大常规手段:

- 手术:手术切除肉眼可见的瘤体

- 放疗:全称是放射治疗,通过高能射线破坏癌细胞

- 化疗:全称是化学治疗,通过药物经血液杀死癌细胞

文中所说的质子重离子就是属于放疗的一种 ,我们可以看作是放疗的升级版。

但是质子重离子治疗花费巨大,一般一个疗程需30万左右,如果病情严重,甚至需要好几个疗程治疗。

对患者家庭经济来说压力巨大,而且社保无法报销,全部自费。

如果拥有质子重离子保障,先不说能否治愈癌症,至少我们多了一个治疗手段,而且无需担心费用问题,所以质子重离子是个很好的增值服务。

3.意外险

意外险保障主要包含意外身故/伤残,意外住院医疗,有些产品还会附加猝死保障、意外住院津贴等责任。

意外险保障责任比较简单,挑选时只需要关注3点即可。

(1)意外医疗条件要好

猫爪狗咬、摔伤骨折这些生活中常见的意外事故确实防不胜防,但如果真不幸碰到,意外医疗能帮我们报销意外车祸、高空抛物……

好的意外险一般都含有意外门急诊、住院医疗保障,能帮我们报销因意外事故产品的费用。

所以在选择产品的时候,主要看这3点:免赔额、报销比例、报销范围。

- 免赔额:越低越好,最好是0免赔

- 报销比例:100%最好

- 报销范围:不限社保范围是最佳选择

除此之外,有些意外险还包含100-200元/天的意外住院津贴,可用于住院期间的营养费补充,还是十分不错的。

(2)意外身故/伤残保额要高

不论大人还是孩子,意外身故/伤残保障的挑选原则是——保额越高越好。

虽然未成年人有身故保额限制,但伤残保险金不受影响。

而且意外伤残可以说是意外险的特色保障,寿险重疾险都只保障全残,不保伤残。

意外伤残赔付的标准是:1级伤残赔付100%保额,2级伤残赔付90%保额,以及类推,10级伤残赔付10%保额。

万一发生伤残事故,10万、20万保额的意外险一般是不够用的,建议100万保额起步,再根据家庭责任慢慢增加。

意外伤残是可以叠加赔付,就算在不同公司买了多份意外险,也可以同时赔付。

(3)注意免责条款

买保险前,一定要特别关注免责条款,稍不注意就可能无法理赔!

比如有的意外险对于高空坠落导致的意外责任不赔;

如果工作时有相关高空作业的情况,一定要避免购买此类意外险。

总而言之,大家在买意外险时尽量多注意,才能少踩坑。

(4)产品生效时间

很多人认为买了意外险后,就万事大吉,可以高枕无忧。

但实际上,虽然一般意外险没有等待期,但投保后也不是立马就能生效的。

有的意外险,是在购买成功后30天才生效,也就是说,要等足足30天后,发生意外事故才能得到保障。

如果购买成功后十几天就不幸出险,那么是无法得到赔付赔的。

目前意外险普遍是投保成功后第3天生效,但也有一些产品投保后次日生效,或者5天后、7天后等。

意外来临时都是没有征兆的,我们应尽量选择生效快的产品。

如果不知道怎么挑选适合自己的意外险,可以找我,我会根据你的实际情况帮你挑选产品~

4.定期寿险

定期寿险算是四大险种里最简单的险种,主要保障的是身故或全残,挑选的维度可从以下2方面去看。

(1)投保限制

投保限制主要分为2方面:职业类别和健康告知。

上面内容也提到,定期寿险对职业要求较为严格,主要是因为不同职业发生风险的的概率不同。

一般来说,保险公司会根据不同风险,将可投保职业分为 1-6 类,但需要注意的是,对于职业的分类,行业并没有统一标准。

某一个职业,在这家保险公司属于3类职业,在另一家,可能就是4类或5类了。

所以如果找不到自己的职业,或无法确定自己的职业是否属于承保范围,可以打电话给保险公司电话确认。

大部分保险产品对被保人健康都有要求,定期寿险也不例外,但好的一点是,定寿算是对健康要求最低的险种之一,大部分人都能买到。

目前健康告知最宽松的定期寿险,健康告知只有3条。

所以,选择产品时,我们可以优先考虑健康告知宽松的定期寿险。

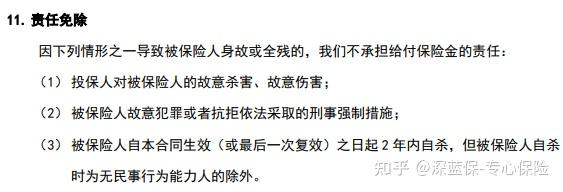

(2)免责条款

免责条款就是保险公司不赔的情况,这些当然越少越好。

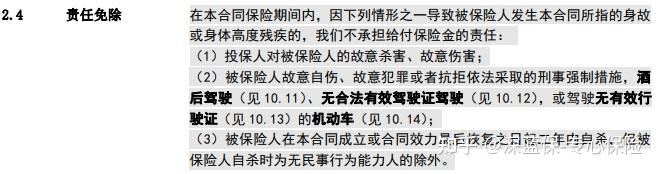

在这方面最宽松的定期寿险,免责条款只有三条:

这是定期寿险最基本的3点免责条款,都是极端情况;我们完全没必要纠结,可以优先考虑这些产品。

我们再来看看免责条款较多的定期寿险:

虽然产品表面上只有3点免责,但实际上有6点,在最基本3条免责条款基础上,增加了酒后驾驶、无合法有效驾驶证驾驶、驾驶无有效行驶证机动车。

需要注意的是,目前全国都在对电动车实施新电动车国家标准,很多旧款电动车按照新国标要求来看,已属于机动车范畴。

而如果骑超标电动车发生事故,就属于无证驾驶,碰到这情况保险公司很有可能会以此拒赔。

所以,这里还是建议大家选择免责条款少的定期寿险,规避一些不必要的风险。

光说不练假把式,和大家聊了那么久关于保险的坑,怎么选择四大险种,但有些人就想抄作业,不想消耗自己的脑细胞。

没问题,下面我以一个30岁男性为例,配置一套保险方案,大家可以参考这套方案,然后再根据自身情况进行调整。

三、30岁男性保险方案配置

以30岁王先生为例,我们先看看他的基本情况:

作为三十而立的一家之主,王先生肩上的压力很大,除了日常家庭开销外,还有100万的房贷。

所以,我的方案设计初衷,是用最少的钱购买尽可能完善的保障,下面来看看具体产品:

1.重疾险:超级玛丽6号重疾险

- 110种重疾,赔付1次,赔付100%基本保额

- 25种中症,不分组,最高赔付2次,每次赔付60%基本保额

- 50种轻症,不分组,最高赔付3次,每次赔付30%基本保额

此外,超级玛丽6号还可以附加多种可选保障。

重疾复原金:60岁的保单周年日前,首次确诊重疾,间隔3年后,再次确诊重疾(不含重疾的持续状态),再次赔付80%基本保额。

重疾额外赔:在60岁的保单周年日前:

- 首次确诊重疾,额外赔付100%基本保额

- 首次确诊中症,额外赔付20%基本保额

以及癌症二次赔付、身故责任等。

在奋斗期加码保障,就算不幸患病,也能保障有足够的钱去治疗去康复,能撑过第一次患病,才能谈以后,若撑不过去,一切都是徒劳。

除了基础责任,王先生可以根据自己的需求去选择附加责任,非常灵活。

2.医疗险:太平洋蓝医保百万医疗险

重疾险用于弥补收入损失和康复疗养,而百万医疗险主要是报销住院期间的医疗费用。

这里选择太平洋蓝医保百万医疗险,万一生病住院,医保报销后,超过 1 万的住院费用,符合条件都可以报销。

此外,产品还可附加癌症特药服务,不用担心院内没有引进药物,需要自己花钱买。

产品保证续保20年,20年内不用担心产品续保问题,就算身体有异常或者理赔过,都可以正常续保,还支持费用垫付服务。

此外,产品是太平洋保险公司承保,也符合大多数人对于公司名气、品牌的追求和偏好。

总体来说,太平洋蓝医保百万医疗险非常适合王先生这样的工薪阶层。

3.寿险:大麦2022定期寿险

由于王先生还有100万的房贷,所以定期寿险也是必不可少的险种。

选择100万的额度,刚好覆盖房贷,如果有任何一方发生不幸,另一方可以获得一笔理赔款用于偿还房贷。

大麦2022定期寿险最大特点就是健康宽松,免责条款少,综合保障和价格来说表现非常均衡,性价比高。

为避免太大经济压力,选择配置100万定寿,保证不幸身故有一笔钱偿还房贷,后期还可根据自身情况补充。

4.意外险:大护甲3号pro至尊版

日常生活上,意外事件难免会碰到,也无法避免,大到交通事故,小到猫抓狗咬,大护甲3号pro至尊版均可以报销,而且不限社保范围。

10万的意外医疗额度,足以应对大多数意外事故,保障充足。

此外,大护甲3号pro至尊版对于航空、火车轮船、汽车、自驾乘私家车意外身故伤残还能额外赔付,如果发生不幸,还能多赔一笔钱弥补给家人。

这里特别要注意,成人意外险的真正意义在于意外伤残,意外伤残按照伤残等级对应比例赔付,1级伤残赔付100%,2级伤残赔付90%,以及类推。

因此这里配置100万版本的大护甲3号pro至尊版,且中国人保品牌名气大,适合大家对品牌的偏好。

总体来看,四大险种全部配齐,保障也很全面,没有明显缺失的地方,而且整个费用大约占王先生年收入的3.7%,不算有太大经济压力。

四、写在最后

以上内容就是四大险种的详细介绍,大家如果仔细看完就会发现,其实保险并没有想象中那么复杂难懂。

归根结底,所谓保险的坑,就是因为大家在不了解保险的情况下购买了不适合自己的保险,需要用到的时候才发现保险一点都不保险。

而现在,社会如此发达,信息的传递跟往日相比不可同日而语,我们可以通过不同的渠道了解到许多保险相关信息,行业的信息不对称也会逐渐被打破。

保险配置因人而异,每个家庭的情况都不一样,我们参考文中的思路大概率就不会买错,但不要完全照抄产品。

如果你不知道如何给自己和家庭搭配保险,可以随时找我,我会结合你的预算和实际情况,

帮你从全网挑选最适合你的保险,免费为你定制一套专属保障方案:

希望大家能够正确认识保险,看待保险,通过保险这个特殊的金融工具,规避家庭财务风险。

码字不易,如果本篇文章对大家有所帮助,麻烦大家帮忙点赞鼓励一下,也可以转发给身边有需要的亲友们~ |