作者/星空下的锅包肉

编辑/菠菜的星空

排版/星空下的胡萝卜

近日,一封自称恒天财富理财经理梁亮的自白书,在网上广为流传。

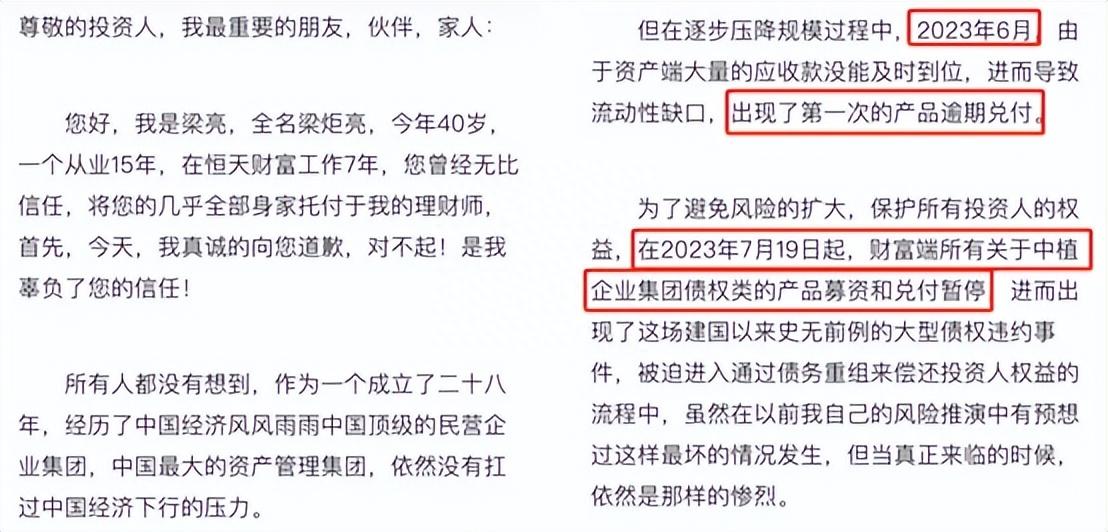

来源:梁亮自白书-部分节选

据其介绍,2023年6月,中植集团出现了第一次产品逾期兑付。自2023年7月19日起,财富端所有关于中植集团债权类产品募资和兑付暂停。

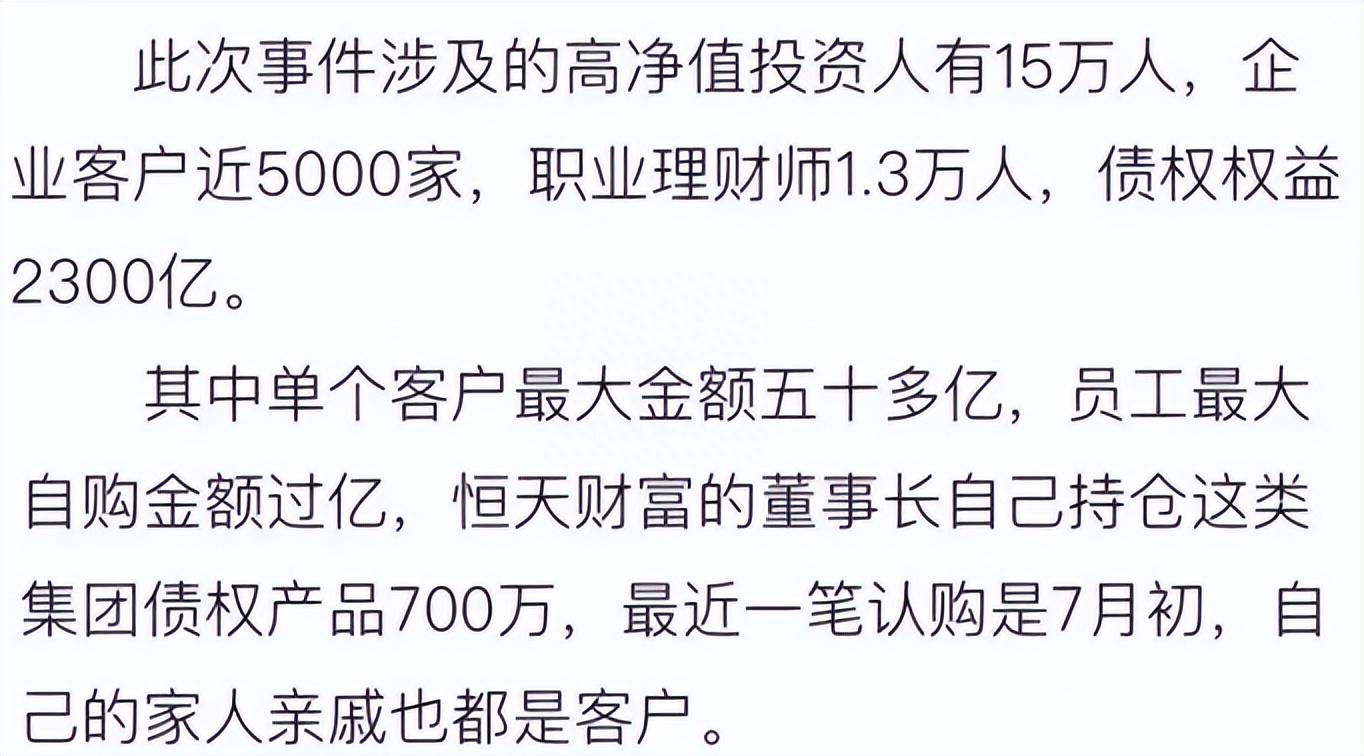

此次事件涉及的高净值投资人有15万人,债权权益达2300亿,其中单个客户最大金额50多亿。

来源:梁亮自白书-部分节选

事件发生后,网上有不少人调侃,贫穷让自己躲过了一劫。但是,这些不幸踩雷的客户中,又有多少人已经赔上了全部身家?

在梁亮的自白书中,把这场史无前例的大型债权暴雷,称为“没有扛过中国经济下行的压力”。我不知道他是故意这样说,还是真的这么想。

堂堂万亿中植系(累计募资数万亿),暴雷背后怎么可能这么简单?

一、帝国崛起,代价沉重

2021年底,在中植系掌舵人解直锟解老板逝世后,笔者曾研究过中植系的乱象。在融资端,依托于中融信托和四大财富公司,源源不断造血。在投资端,染指数十家上市公司,在资本市场触角遍地。

如果对中植系在资本市场的骚操作感兴趣,可参见之前的文章《掌舵人猝然离世,中植系危机四伏》。

不过说实话,虽然中植系绞尽脑汁掏空上市公司,但这种行为,伤害的只是中小股民。而对于中植系背后这些高净值客户来说,其利益并没有受损。相反,在某种程度上,高净值客户与中植系反而利益统一(毕竟,中植系有利可图,才有高额利息给到客户)。

那么,这些高净值客户的钱,为何也没了?

在回答这个问题之前,先给大家隆重介绍一下中植集团。

根据公开资料显示,中植集团成立于1995年,是中国领先的大型资产管理公司。经过20多年的发展,现已形成“实业+金融”双主业模式。

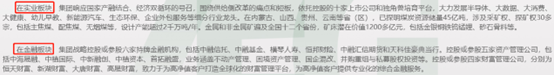

在实业板块,中植集团控股十家上市公司和独角兽培育平台,而且涉足能源资源板块,已探明煤炭资源储量45亿吨,金属和非金属矿遍及全国十二个省份,矿床潜在价值1200多亿元。

在金融板块,中植集团控股或参股六家持牌金融机构,覆盖信托、基金、保险、期货、典当各类牌照;控股或参股五家资产管理公司;四家财富管理公司。

来源:中植集团官网

另外,在进入金融领域的同时,中植集团还着力投资基础设施建设,大力发展房地产开发业务。早在2003年,其房地产业务便已遍及北京、上海、哈尔滨等多个城市;同年投资建设焦温高速公路,开创了民营企业投资高速公路的先河。

那么,第二个问题来了,你觉得中植集团,哪来这么多资金,搞出这么多资产?单纯依靠实业造血,可能吗?

而且,以上还只是挂在官网上,公开看得见的。

笔者曾在博迁新材2019年递交的招股书(申报稿)中看到过,中植集团的解老板,彼时已达到直接或间接控制的企业就有29家,持股超5%的上市公司达24家。除此之外,不知是否还有其他代持资产,更不知除企业股权外,还有多少其他类别资产。

那么解老板的钱又是哪来的?真的是从自己兜里真金白银掏出来的吗?

来源:博迁新材2019年招股书(申报稿)

请注意,这里笔者并不是想去评判已经离世的解老板的功过,只是如果把中植集团、解老板、以及其他我们还没有发现的关联方当成一个整体,那么这个帝国发展至今,其背后,到底需要多少资金支撑?资金从哪来的?

再结合我们抛出的第一个问题,高净值客户的钱,怎么没了?

把这两个问题放在一起,不知大家有何想法?

二、借新还旧,庞氏骗局

综上来看,中植集团恐怕从一开始就触及了一个严重问题——自融。通俗点讲,就是募来的钱,至少有部分,被自己用了。

中植集团体系内(控股或参股),有六家持牌金融机构,还有四大财富管理公司。对中植来讲,募资不难。但问题是,自融一向被监管明令禁止,中植如何能实现?

1►监管之下,暗箱操作

通常,信托、基金等持牌金融机构都会受到严格监管。比如基金产品,成立需要到基协备案,资金也需要有专门机构托管。但即便如此,谁又能保证资金不被挪用?

早在2018年,恒天财富代销的基岩“东方价值一号”、“五号”两只基金就发生过踩雷事件,这两只基金的托管机构还是国泰君安。但最后却被曝出,原本应投资B站的资金被挪用,致使基金净值巨亏仅剩三成。

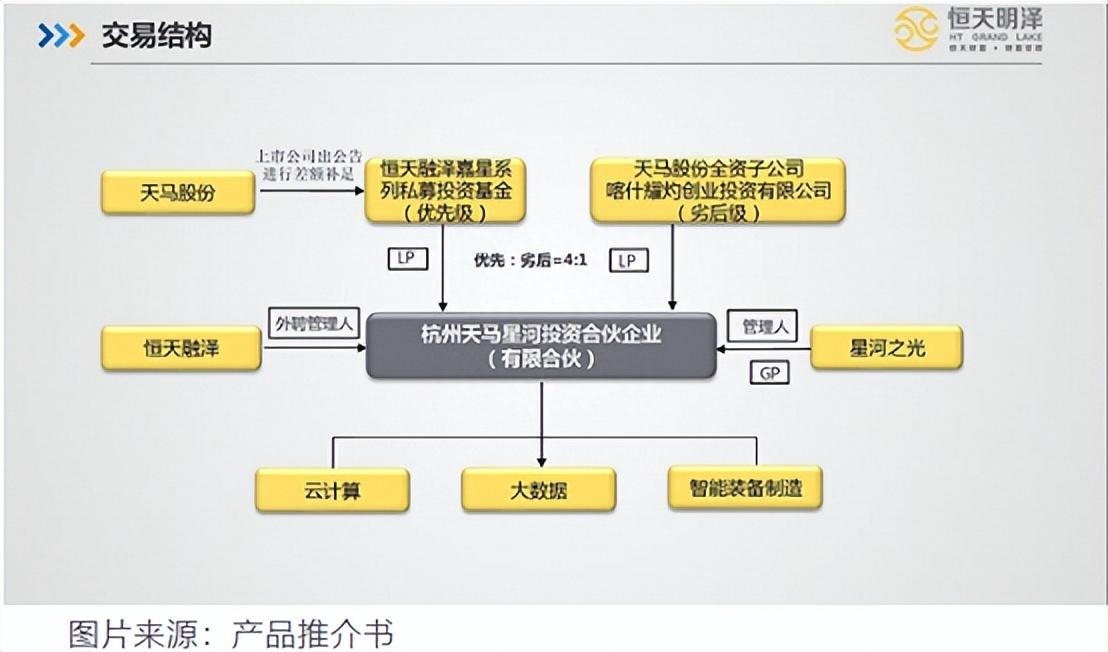

2021年,恒天财富又被曝出,其代销的旗下资管平台主动管理的嘉金、嘉星系列产品暴雷。笔者曾研究过,单从嘉星产品交易结构来看,资金最终会投向云计算、智能装备等前沿的行业,同时,上市公司天马股份(002122)做劣后。投资一旦发生亏损,会优先偿还嘉星。

这样的产品结构,顺利通过了发行。但实际上,劣后资金根本就没有到位,募来的资金反而成了天马股份原实控人徐茂栋,进行资本游戏的支撑。

在这过程中,总有利益相关方沆瀣一气。纵有监管,但奈何上有政策,下有对策。

2►借道金交所,绕开强监管

不过至少,持牌金融机构发行产品,还是要接受强监管的。与之相比,借道金交所,绕开强监管,才是灰色操作的主力军。

金交所是省级政府部门、金融办审批通过的,进行区域性金融资产交易的平台。其交易流程大体如下:

融资方也就是资产所有方,向金交所提出入会申请;

金交所对企业资质进行审核,决定是否准入并给出一定的融资额度;

入会后,融资方将拟转让资产在金交所登记备案,挂牌转让;

拟认购的投资者根据金交所发布信息,办理入会,进行产品认购;

产品到期后,融资方回购资产,还本付息。

理论上,这种模式底层资产明晰。但在实操过程中,却往往沦为了融资方的资金池。

举个最简单的例子,假如我有一笔烂账已确定无法收回,但只要我承诺到期高价买回,就可以借助金交所这个平台,把这笔资产卖出去。

这样站在投资人的角度来看,其实就是买了一笔到期还本付息的固收产品。至于资金实际去了哪里,投资人不知道,也不用管。

但问题是,底层资产本就没有变现价值,到期拿什么偿还投资人?很简单,底层资产收回来之后,接着卖出去,借新还旧。不过并非1:1覆盖,因为每一笔借款背后,还要承担高额的利息成本,而且这个缺口一定会越滚越大。

但对融资方来讲,套用这种方式,便可以源源不断的吸纳外部资金。而金交所则沦为了募资通道,且募来的资金去向不明。

长此以往,融资方盘子有多大,留下的窟窿恐怕就有多大。靠借新还旧支撑,投资人早就掉进了庞氏骗局的陷阱。

三、监管趋紧,直击命门

风险叠加下,金交所也引起了监管层的注意。自2018年后,金交所逐渐迎来了强监管时代。

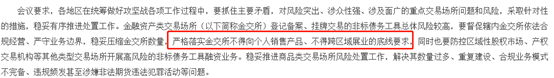

2020年底,清理整顿各类交易场所部际联席会议第五次会议在北京召开。会议要求,严格落实金交所不得向个人销售产品、不得跨区域展业的底线要求。

不得向个人销售,这一条,直击命门。

来源:证监会网站

不过,随着监管收紧,反倒催生出了一条新产业,俗称,伪金交所。

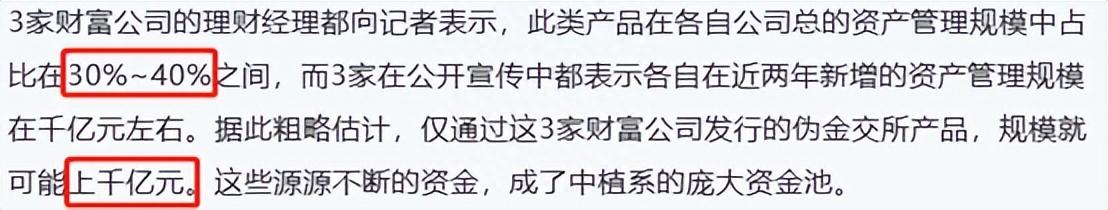

根据证券时报统计,2018年-2021年9月,全国至少出现了76家伪金交所。这些企业名称中,基本都会出现“资产”“交易”“登记”“备案”等关键字眼。经营范围主要为提供金融资产登记、备案、结算等服务。

凭借这样的经营范围,这些伪金交所堂而皇之的充当了昔日金交所的通道角色。

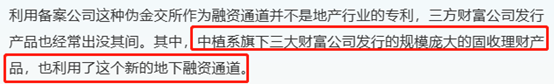

而中植系旗下,新湖财富、大唐财富、恒天财富这三大财富公司,都利用了这个新的地下融资通道,且这类产品在公司总资产规模中占比高达30%-40%,涉及金额上千亿元。

来源:证券时报2021年9月

伪金交所的诞生,为中植系续了几年的命。否则金交所通道被堵,中植系的庞氏骗局早就转不动了。

但是,这种行为,终究见不得光。

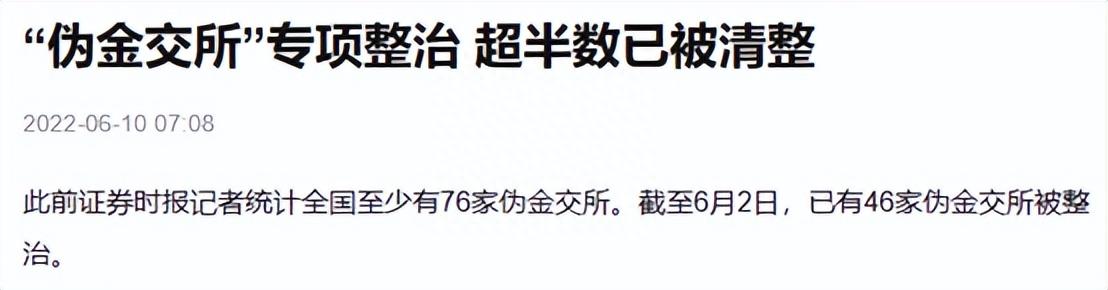

2021年9月,证券时报揭示了伪金交所乱象。到2022年6月,76家伪金交所中,已有46家被整治,清整过半。

来源:证券时报

回过头来看,监管趋紧,其实成了中植系暴雷的导火索。但若没有这迟来的监管,栽进去的人只会越来越多。

四、昨日之因,今日之果

梁亮在自白书中说,“疫情三年,中国经济不断下行,基于对所有投资人负责的前提,中植企业集团主动压降募集规模……由于资产端大量应收款没能及时到位,进而导致流动性缺口”。

来源:梁亮自白书-部分节选

如今,你还这么认为吗?

或许,中植系收不回的应收款中,确有部分投向了疲软的房地产、投向了经营不善的企业。但若仅如此,投资有风险,投资人本就应该风险自担。但问题是,中植系的产品,究竟有多少底层资产是明晰的?有多少资金投向是真实的?

中植系种的昨日因,终究走向了今日果。欠投资人的交代,不是一句经济下行,就能揭过去的。

复盘中植系,这不仅是一个民营金控集团的险棋,更是一个时代的缩影。那个曾经高杠杆下的中国经济,谁该负责?

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。 |